Dienstunfähigkeitsversicherung für Lehrer und Referendare

Beamte auf Probe und auf Widerruf

Falls bei Ihnen als Beamte auf Widerruf oder auf Probe eine Dienstunfähigkeit diagnostiziert wird, die auf eine Krankheit zurückzuführen ist, erhalten Sie vom Staat überhaupt keine Unterstützung. In vielen Fällen entlässt man Sie und versichert Sie in der gesetzlichen Rentenversicherung nach.

Beamte auf Lebenszeit

Wenn Sie verbeamteter Lehrer sind und durch eine Krankheit als dienstunfähig eingestuft wurden, besteht ein Anspruch auf Ruhegehalt erst nach einer Wartezeit von fünf Jahren. Der entsprechende Betrag richtet sich nach der abgeleisteten Dienstzeit und erhöht sich jährlich. Automatisch entsteht allerdings eine Versorgungslücke, weil das Ruhegehalt nur einen Bruchteil des üblichen Gehalts beträgt. Um Ihren gewohnten Lebensstandard halten zu können, sollten Sie Ihre Versorgungslücke mit einer Dienstunfähigkeitsversicherung schließen.

Wann sind Sie dienstunfähig?

Als verbeamteter Lehrer kann man Sie bei langwieriger Krankheit ebenfalls für dienstunfähig erklären. Falls Sie in einem Zeitraum der letzten sechs Monate insgesamt keine drei Monate Ihren Dienst verrichteten, wird eine Versetzung in den Ruhestand wirksam. Darüber hinaus darf in den kommenden sechs Monaten keine komplette Gesundung, bzw. Dienstfähigkeit zu erwarten sein. Generell dürfen Sie eine Dienstunfähigkeit nicht mit einer Berufsunfähigkeit verwechseln, denn möglicherweise findet sich bei einer Dienstunfähigkeit noch eine andere Tätigkeit für Sie.

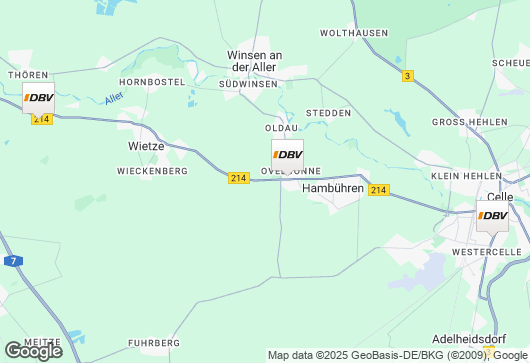

Gemäß den Richtlinien der Berufsunfähigkeitsversicherung können Sie noch einen anderen Beruf ausüben und dürfen deshalb keine Leistungen in Anspruch nehmen. Wir von der DBV Deutsche Beamtenversicherung Müller & Schön oHG in Hambühren, Wietze und Celle raten Ihnen zu einer Dienstunfähigkeitsversicherung, mit der Sie sich ein Ruhegehalt sichern, selbst wenn Sie noch einen anderen Beruf ausüben können.

Die Leistungen der Dienstunfähigkeitsversicherung:

- Garantie einer vertraglich festgelegten Rente

- Übernahme der Beiträge zur Lebens- und Rentenversicherung für die gesamte Laufzeit

- Nachversicherungen sind generell möglich

- Optional flexible Anpassungen, z.B. bei einer Änderung des Absicherungsbedarfs bei Heirat oder Hausbau

- In Abhängigkeit von Ihren persönlichen Bedürfnissen obliegt Ihnen die freie Entscheidung über die Höhe Ihrer Rente.

- Zukünftig sind auch Teilversicherungen möglich.

Auf uns können Sie zählen

FAQ zur Dienstunfähigkeitsversicherung

Wo kann ich unterschiedliche Tarife einer Dienstunfähigkeitsversicherungen vergleichen?

Den Durchblick im Tarifdschungel der Versicherer zu behalten, erweist sich regelmäßig als sehr schwierig. Aus diesem Grund sollten Sie der bei der Auswahl passender Anbieter und Tarife auf das Know-how der DBV Deutsche Beamtenversicherung Müller & Schön oHG in Hambühren, Wietze und Celle setzen. Wir unterstützen Sie vollumfänglich und beraten Sie fair.

Übersenden Sie uns dazu lediglich Ihre persönlichen Daten zur Person, so dass wir Ihnen eine umfassende Anbieter- und Tarifauswahl zur Verfügung stellen können.

Wie kann ich die Beiträge zur Dienstunfähigkeitsversicherung steuerlich geltend machen?

Neben der eigenen Gesundheit ist die Arbeitskraft das Wichtigste im Leben. Durch ihren Einsatz stellen Sie in der Regel Ihren Lebensunterhalt sicher. Aus diesem Grund gilt es, dass die Arbeitskraft unbedingt geschützt werden muss. Sollte dies jedoch aus welchen Gründen auch immer nicht mehr möglich sein, bietet Ihnen der Abschluss einer Dienstunfähigkeitsversicherung eine effektive Möglichkeit, die drohende Versorgungslücke zu schließen. Seitens des Staates hingegen fallen die Zuwendungen im Falle einer Dienstunfähigkeit eher gering aus, oftmals gehen Sie sogar leer aus.

Die Beiträge zur Dienstunfähigkeitsversicherung können Sie im Rahmen der Steuererklärung geltend machen, indem Sie diese als Vorsorgeaufwendungen geltend machen. Hier gilt es jedoch zu beachten, dass die Höchstgrenze oft bereits durch die Beiträge zur privaten Krankenversicherung voll ausgeschöpft ist, und die Beiträge in der Steuerberechnung keine Berücksichtigung mehr finden.

Interessanter gestalten sich hier die staatlich geförderten Altersvorsorgeprodukte zur Ergänzung der Basisrente (Rürup-Rente). Im Rahmen dieser können Absicherungen gegen Dienst- und Berufsunfähigkeit vereinbart werden.

Ihr Vorteil: Sie haben die Möglichkeit, sämtliche Zahlungen, inklusive denen der Dienstunfähigkeitsversicherung, bis zu einem Höchstbetrag von 20.000 Euro bei Alleinstehenden und 40.000 bei Ehegatten in der Steuerklärung steuermindernd geltend zu machen.

Allerdings muss sichergestellt sein, dass bei der Basisrente Ihre Beiträge zur Altersvorsorge höher liegen als die zur Berufsunfähigkeitsversicherung. Optional können Sie eine Berufszusatzversicherung auswählen, welche die Beiträge zur Altersvorsorge absichert oder eine Berufs- bzw. Dienstunfähigkeitsrente, die Ihnen im Fall der Dienstunfähigkeit ein Ersatzeinkommen garantiert.

Kann ich die Dienstunfähigkeitsversicherung zu jederzeit kündigen?

Grundsätzlich steht es Ihnen frei, die bestehende Dienstunfähigkeitsversicherung zu jederzeit zu kündigen, vorausgesetzt Sie sind regelmäßig Ihren monatlichen Beitragsverpflichtungen nachgekommen.

Bedenken Sie aber bei einer Kündigung stets, dass Ihnen ein außerordentlich wichtiger Versicherungsschutz verloren geht.

Es gibt immer Varianten und Lösungsmöglichkeiten, die gleichzeitig dem Vermögensaufbau dienen, so dass Ihnen bei einer Kündigung der Rückkaufswert zurückgezahlt wird. Im Rahmen einer reinen Risikovariante werden keinerlei Beiträge erstattet.

Statt einer Kündigung sollten Sie in Ihrem eigenen Interesse immer prüfen, ob nicht besser eine Beitragsfreistellung möglich ist. Bei dieser Option verbleibt bei ausreichendem Vertragsguthaben immer noch ein verbleibender Restversicherungsschutz, welchen Sie im Falle einer Kündigung vollständig verlieren würden.

Eine Dienstunfähigkeitsversicherung müssen Sie auch nicht kündigen, wenn Sie freiwillig aus dem Dienstverhältnis austreten und einen anderen Beruf außerhalb des Beamtenverhältnisses oder des öffentlichen Dienstes ergreifen. In den meisten Fällen wandelt Ihr Versicherungsanbieter Ihre bestehende Dienstunfähigkeitsversicherung in eine Berufsunfähigkeitsversicherung um. Dadurch bleibt der Versicherungsschutz und ein eventuell angesammeltes Vertragsguthaben bestehen.

Wie kann ich eine preisgünstige Dienstunfähigkeitsversicherung für Lehrer finden?

Die Frage nach einer preisgünstigen Versicherung lässt sich nicht pauschal beantworten, da gerade für die Dienstunfähigkeitsversicherung für Referendare und Lehrer verschiedene Faktoren berücksichtigt werden müssen, welche ausschlaggebend für die Preiskalkulation sind.

Eine große Rolle bei der Beitragsbemessung spielen die Höhe der vereinbarten Dienstunfähigkeitsrente sowie die Laufzeit des Vertrages. Ferner ist das Eintrittsalter in die Versicherung sowie der aktuelle Gesundheitszustand ein weiteres Kriterium für die Beitragsberechnung.

In der Konsequenz setzt sich demnach der Beitrag individuell zusammen, so dass es unmöglich ist, eine abschließende Antwort auf die Frage hinsichtlich einer preiswerten Versicherung geben zu können. Daher empfiehlt die DBV Deutsche Beamtenversicherung Müller & Schön oHG in Hambühren, Wietze und Celle, unterschiedliche Angebote gegenüberzustellen und im Zuge dessen einen Preis-Leistungsvergleich anzustellen, um so die optimale Dienstunfähigkeitsversicherung für Sie zu finden.

Was muss ich für eine Dienstunfähigkeitsversicherung für Lehrer zahlen?

Als Referendare oder Lehrer können Sie Ihre Dienstunfähigkeitsversicherung ganz nach Ihren persönlichen Bedürfnissen zusammenstellen. So können Sie beispielsweise selber festlegen, über welchen Zeitraum der Versicherungsschutz abgeschlossen werden soll und wie hoch die vereinbarte Leistung im Leistungsfall sein soll.

Aufgrund dieser Individualität ist es daher auch nicht möglich, eine konkrete Aussage über die zu erwartenden Kosten zu treffen. Grundsätzlich richtet sich der Beitrag nach der Länge des Versicherungsschutzes sowie von der Höhe der gewählten Rente, die im Falle einer Dienstunfähigkeit gezahlt werden soll.

Sie sollten immer bedenken, dass Referendare und Lehrer stets einem hohen psychischen Risiko ausgesetzt sind und, dass Alter sowie Gesundheitszustand bei Vertragsbeginn für die Berechnung der monatlichen Beiträge ebenso relevant sind, wie Vertragsdauer und Rentenhöhe. Steigen Sie in jungen Jahren in die Versicherung ein, genießen Sie hierdurch einen günstigeren Monatsbeitrag als zu einem späteren Eintrittszeitpunkt.

Im Falle einer reinen Risikoabsicherung gegen die Dienstunfähigkeit fallen relativ geringe Monatsbeiträge an. Sollten Sie jedoch neben der Dienstunfähigkeitsversicherung einen Tarif mit gleichzeitigem Vermögensaufbau wählen, steigen die Beiträge entsprechend an. Allerdings gehen diese nicht wie bei der Risikovariante verloren, sondern bauen Ihr Vermögen auf, so dass Sie dieses Guthaben zu einem späteren Zeitpunkt auszahlen lassen können. Im Optimalfall haben Sie durch die Überschussanteile ein so hohes Guthaben erwirtschaftet, dass sich hierdurch die geleisteten Beiträge für den Risikoanteil amortisiert haben und die Dienstunfähigkeitsversicherung nach Ablauf der Versicherungsdauer im übertragenen Sinne kostenlos war.

Benötige ich als Referendar oder Lehrer eine Dienstunfähigkeitsversicherung?

Es ist schön, dass Sie sich für den Beruf eines Lehrers entschieden haben und dafür Sorge tragen möchten, dass unser aller Nachwuchs auf das spätere Leben vorbereitet wird. Natürlich sollte aber auch hier das Einkommen stimmen, denn unter Wert sollte sich niemand verkaufen müssen. Als Lehrer erzielen Sie im Normalfall ein recht üppiges Einkommen, allerdings nur solange Sie auch dienstfähig sind und nicht aus gesundheitlichen Gründen vorzeitig aus dem Dienst ausscheiden müssen. In diesem Fall erhalten Sie, vorausgesetzt die fünfjährige Anwartschaft wurde erfüllt, Versorgungsbezüge seitens des Dienstherrn.

Allerdings liegen die Versorgungsbezüge deutlich unterhalb dem Einkommensniveau, welches Sie zu Zeiten der Berufsausübung erzielt haben. Eine nicht unerhebliche Versorgungslücke entsteht.

Mittels einer Dienstunfähigkeitsversicherung, beispielsweise die der DBV Deutsche Beamtenversicherung Müller & Schön oHG in Hambühren, Wietze und Celle, haben Sie die Möglichkeit, die Lücke mit einer monatlichen Rentenleistung zu schließen, so dass Sie in der Lage sind, Ihren aktuellen Lebensstandard aufrechterhalten zu können.

Daher ist der Abschluss einer Dienstunfähigkeitsversicherung zwar nicht verpflichtend, aber dennoch eine sehr sinnvolle Möglichkeit, die Versorgungslücke schließen zu können.

Haben Sie noch weitere Fragen?

Dann kontaktieren Sie uns. Die DBV Deutsche Beamtenversicherung Müller & Schön oHG in Hambühren, Wietze und Celle berät Sie gerne umfassend.

Müller & Schön oHG

Bahnhofstr. 15

29323 Wietze

08:30 bis 12:00

14:00 bis 18:00

08:30 bis 12:00

14:00 bis 17:00

08:30 bis 12:00

14:00 bis 17:00

08:30 bis 12:00

14:00 bis 17:00

08:30 bis 12:00

14:00 bis 18:00

08:30 bis 12:00